Игра New life 2 — это увлекательный симулятор жизни, который позволяет вам создать своего уникального персонажа и пройти через различные ситуации, чтобы достичь успеха и счастья в виртуальном мире. Однако, чтобы достичь максимальных результатов, необходимо ознакомиться с некоторыми секретами и полезными советами.

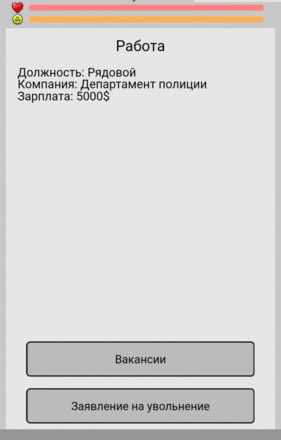

1. Выберите правильный стартовый класс. В начале игры вам предлагается выбрать одну из нескольких профессий для своего персонажа. Внимательно изучите характеристики каждой профессии и выберите ту, которая больше всего соответствует вашим предпочтениям и целям. Например, если вы хотите развиваться в сфере бизнеса, выберите профессию предпринимателя.

Примечание: Если с первого раза ваш выбор не окажется идеальным, не расстраивайтесь — вы всегда можете сменить свою профессию в ходе игры, когда наберете достаточное количество опыта.

2. Улучшайте навыки своего персонажа. В игре New life 2 у вашего персонажа есть различные навыки, которые помогают ему в разных сферах жизни. Например, улучшение навыка «коммуникация» поможет вам лучше общаться с другими персонажами и налаживать полезные контакты. Следите за развитием своих навыков и старайтесь улучшать их по мере возможности.

Секрет: Если вы не знаете, какой навык улучшить в первую очередь, обратите внимание на навык, связанный с выбранной вами профессией. Например, если вы выбрали профессию повара, улучшайте навык «готовка».

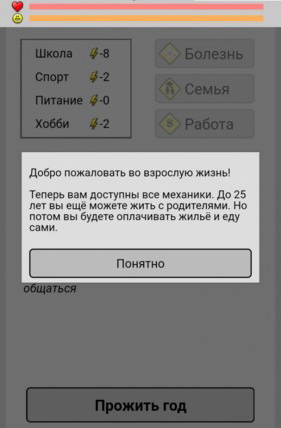

3. Управляйте своими финансами. Как и в реальной жизни, в игре New life 2 финансы играют важную роль. Старайтесь экономить деньги, осуществлять разумные инвестиции и управлять своим бюджетом. Избегайте излишних трат и старайтесь увеличивать свой доход, чтобы обеспечить себе комфортную жизнь в игровом мире.

Примечание: Если вам трудно справиться с финансами, попробуйте найти дополнительные источники дохода, например, через выполнение дополнительных заданий или создание собственного бизнеса.

Следуя этим секретам и полезным советам, вы сможете улучшить игровой опыт и достичь больших успехов в игре New life 2. Удачи и приятной игры!

Основные правила игры New life 2

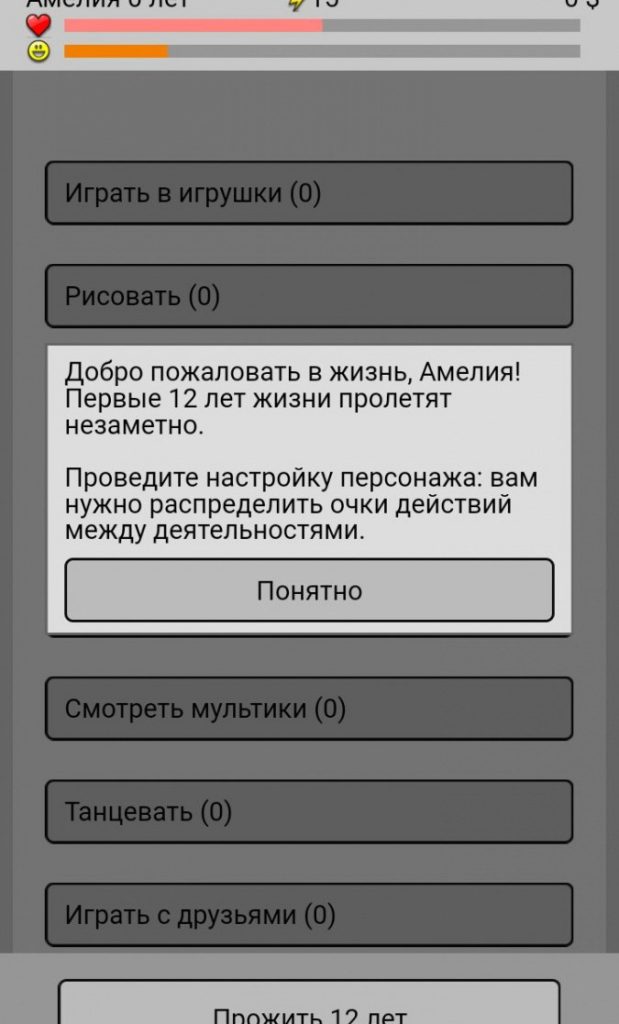

1. Создайте своего персонажа

Перед началом игры вам необходимо создать своего персонажа. Вы можете выбрать пол, внешность, профессию и другие характеристики персонажа. Обратите внимание, что некоторые характеристики могут повлиять на дальнейший игровой процесс.

2. Исследуйте игровой мир

В New life 2 вы попадаете в виртуальный мир с различными локациями, где вам предстоит исследовать и выполнять различные задания. Обратите внимание на места, которые могут быть интересными или содержать полезные предметы.

3. Взаимодействуйте с другими игроками

В игре New life 2 вы сможете взаимодействовать с другими игроками. Это может быть командная работа над выполняемыми заданиями или соревнования в различных интеллектуальных и физических играх. Учтите, что ваше взаимодействие может повлиять на вашу репутацию в игровом мире.

4. Развивайте своего персонажа

В игре имеется система прокачки персонажа, которая позволяет развивать его основные характеристики. Улучшение навыков и характеристик позволит вам выполнять более сложные задания и открывать новые возможности в игровом мире.

5. Берегите свое здоровье

В игре присутствует система здоровья персонажа. Будьте осторожны в прохождении сложных заданий и избегайте ситуаций, которые могут нанести урон вашему персонажу. Помните, что здоровье можно восстановить за счет использования специальных предметов или визитов в локации с медицинскими услугами.

6. Обратите внимание на время

Время игры в New life 2 проходит аналогично реальному времени. Некоторые задания и события могут быть доступны только в определенное время суток, поэтому не забывайте следить за временем игрового мира и планировать свои действия соответствующим образом.

7. Собирайте ресурсы и предметы

В игре New life 2 вы сможете собирать ресурсы и предметы, которые могут быть полезны в выполнении заданий или при прокачке персонажа. Обратите внимание на различные локации и возможности для сбора ценных предметов.

8. Придерживайтесь правил игры

Важно придерживаться правил игры и не нарушать их. Будьте вежливы и уважительны к другим игрокам, не используйте запрещенные программы для получения преимуществ и не нарушайте интегритет игрового мира.

9. Игра на свой страх и риск

Осознайте, что игра New life 2 является виртуальным миром, и вы играете на свой страх и риск. Любые действия в игре могут иметь последствия для вашего персонажа и вашего опыта игры.

10. Наслаждайтесь игрой

В конце концов, главное правило игры New life 2 — наслаждаться игрой! Разработчики сделали все возможное, чтобы создать увлекательный и интересный игровой мир, поэтому не упустите возможность погрузиться в него и насладиться игровым процессом.

Секретные скиллы и их применение в игре New life 2

В игре New life 2 существуют некоторые секретные скиллы, которые помогут вам сделать игровой процесс более интересным и успешным. Эти скиллы дают возможность получить дополнительные навыки и преимущества, которые помогут вам развиваться более быстро.

Вот некоторые из секретных скиллов, которые вы можете использовать в игре:

- Скилл «Удачливость» — этот скилл помогает повысить шанс получения редких предметов и повышает вероятность удачного исхода игровых событий. Он полезен для тех, кто хочет быстрее развиваться и найти ценные предметы.

- Скилл «Стратег» — данный скилл даёт вам возможность более глубоко понять игровую механику и строить эффективные стратегии. Стратегические решения позволят вам пройти сложные уровни и справиться с противниками.

- Скилл «Мастер крафта» — данный скилл помогает повысить качество создаваемых вами предметов. Вы сможете создавать более мощное оружие и броню, что поможет вам преодолеть сложные уровни и победить сильных противников.

- Скилл «Быстрота» — этот скилл позволит вам быстрее передвигаться по игровому миру и быстрее справляться с заданиями. Вы сможете быстрее исследовать новые места, а также быстро добираться до места назначения.

Каждый из этих скиллов имеет свои преимущества и может использоваться в разных ситуациях. Выбирайте скиллы в соответствии со своими игровыми целями и предпочтениями. Помните, что опыт и навыки в игре помогут вам стать лучшим игроком и достичь больших результатов!